30代でFIREを目指すなら、20代からの資産形成がカギを握ります。

とはいえ、新卒で社会人生活をスタートしたときは、貯金どころか生活するのに精一杯という人も多いのではないでしょうか?

私自身、新卒時の年収は250万円ほどで、決して高収入とは言えませんでした。

しかし、慎ましく身の丈に合った生活をし、少しずつ資産を増やしていくことができました。

そして社会人10年目を迎えた今、当時と比べて資産は40倍以上に増えています。

- この10年間でどのように資産を増やしてきたのか

- 収入が少ない時期でもできることは何か

- お金の使い方をどのように見直してきたのか

この記事では、私の実体験をもとに資産がどのように増えてきたかと学びを紹介します。

FIREを目指す方の参考になれば幸いです。

10年間の資産推移

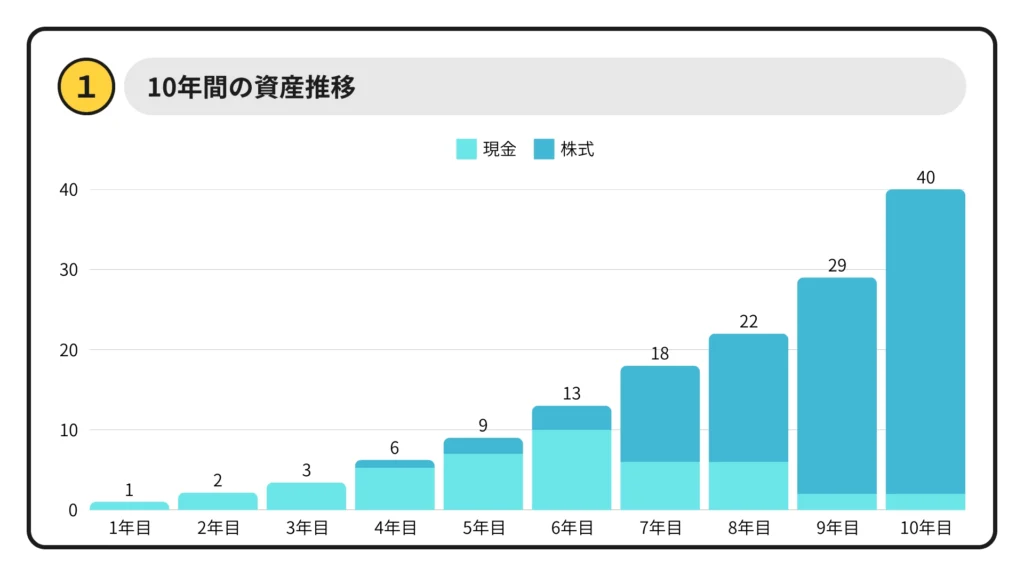

社会人1年目の資産を「1」として、10年間の資産推移をグラフにしたものです。

社会人10年目には資産が40倍に増えたことが分かります。

最初の数年間、特に社会人1~3年目は、給与の範囲内で生活しながらコツコツと貯金を続ける期間でした。

支出を抑えつつ、限られた収入の中から少しずつ貯金していましたが、この時期の資産の伸びは緩やかなものでした。

転機が訪れたのは社会人7年目。

収入が増えたことに加え、それまでの貯蓄をもとに投資の比率を大きくしたことで、資産の増加スピードが加速しました。

このように10年間で資産を大きく増やすことができたのは、貯蓄の習慣、投資の活用、そして無駄な支出を抑える意識があったからこそ。

特に社会人7年目以降の投資比率の拡大が、資産成長を加速させる大きな要因となりました。

ここから以下のフェーズに分け、各時期の生活や投資の状況やマインドの変化について詳しく解説していきます。

- 初任給と生活費

- 貯金や投資、節約について

- 大きなライフイベント(結婚)が資産に与えた影響

- 投資デビュー

- コロナの流行と投資への影響

- 投資の割合を増やす

- FIREやセミリタイアを意識し始めた

各フェーズの詳細

STAGE1:社会人1〜3年目:貯金ゼロからのスタート

- 初任給と生活費

- 貯金や投資、節約について

社会人としての第一歩を踏み出したときの年収は、一般的な新卒の平均と同じ250万円でした。

月収にすると月々およそ20万円程度。

そこから生活費をやりくりすることになりましたが、幸いなことに会社の家賃補助があり、家賃の自己負担は月3万円ほどで済みました。

家賃を除いた生活費は、食費(自炊)、光熱費、通信費などが中心でした。

新卒からの3年間で趣味の海外旅行に数回行きましたが、それでも毎年100万円以上の貯金ができていました。

自分の中で優先順位が低かった会社の同僚や上司との付き合いを意図的に抑えるなど、自分の価値観に従ってお金の使い方にメリハリをつけていたことが、毎年100万円以上の貯金につながったと考えています。

貯金や投資、節約について

社会人1~3年目は、投資を始めていませんでした。

しかし、光熱費やスマホの通信費などを各社で比較し、より安いサービスを契約することや、必要のない保険に加入しないなど、固定費の削減にはしっかりと取り組んでいました。

STAGE2:社会人4〜6年目:投資を始める

- 大きなライフイベント(結婚)が資産に与えた影響

- 投資デビュー

- コロナの流行と投資への影響

大きなライフイベント(結婚)が資産に与えた影響

社会人5年目の時に結婚しました。

結婚式は行わず、家具や家電は一人暮らしで使用していたものを可能な限り利用しました。

そのため、一般的に300~500万円ほどかかると言われる結婚資金ですが、我が家は大型家電や家具の購入費用を含めて20~30万円程度しかかかりませんでした。

さらに、夫婦双方が働くことでダブルインカムとなり、世帯収入は倍に。

生活費は抑えつつ、収入が増えたことで、投資に本腰を入れるための土壌が整いました。

投資デビュー

勤めている会社で確定拠出年金(企業型DC)が導入され、投資について勉強を始めました。

本やYouTubeなどで投資について学び、まずは企業型DCと旧つみたてNISAの枠でインデックス投資を始めました。

コロナの流行と投資への影響

この時期、新型コロナウイルスの影響で株価が大幅に下落し、自分の資産の評価額も落ち込みました。

一方で、当面の生活には困らない十分な貯金が現金であったため、割安になった日本の個別株や米国高配当ETFなどを買い増しました。

結果として、社会人4年目から6年目の期間で資産は順調に増加しました。

これは、コロナが落ち着き株式相場が回復したことや、夫婦ともに雇用が安定していて収入が減らなかったことが大きな要因であり、運が良かったとも言えるでしょう。

STAGE3:社会人7〜10年目:投資の割合を増やす

- 投資の割合を増やす

- FIREやセミリタイアを意識し始める

投資の割合を増やす

社会人7年目以降、資産形成のために投資の比率を更に増やしました。

生活防衛資金として、1年間生活に困らない金額を確保し、それ以外はすべて投資に回しました。

具体的には、米国S&P 500 インデックスファンドを中心に、収入の60~70%を投資資金に充てました。

FIREやセミリタイアを具体的に意識し始めた

投資によって資産が増えるにつれ、憧れていたFIREが現実的なものになっていきました。

そこで、FIREするために必要な資金について計算をし、目標達成のための具体的な計画を立て始めました。

その過程で調べた内容や検証結果をもとに作成したのが、以下の記事です。

これまでの資産形成を通じて感じた反省点

社会人1年目からこれまでの資産運用を振り返って、良かった点・悪かった点として感じているのは以下の2点です。

投資をもっと早く始めるべきだった

投資を中心とした資産形成では、早く始めるほど複利の恩恵を最大限に活かすことができます。

そのため、少額でも社会人1年目からコツコツと投資を始めていれば、もっと資産を増やせていたと思います。

FIREを最速で目指す場合は、できるだけ早期に投資を始めるべきです。

ある程度の現金を持っていて良かった

預金のすべてを投資に回さず、急な出費や非常時に備えてある程度の現金を残していたおかげで、コロナで株価が急落した際に割安で株を買い増すことができた点は、今振り返ってもとても良かったと思います。

筆者のおすすめは、1年分程度の生活費を現金でキープしておくことです。

おわりに:資産形成で重要なこと

早期FIREを達成するために重要なことの一つは、複利の効果を活かすためにできるだけ早く投資を始めることです。

もしFIREや資産形成を意識しながらも、まだ投資の一歩を踏み出せていない方は、少額でもよいので投資を始めてみることをおすすめします。

おすすめの投資商品は、手数料の安いインデックスファンド、特にS&P500の指数に連動するインデックスファンドや、eMAXIS Slim 全世界株式です。

また、FIRE界隈では【とにかく有り金は全て投資に回すべき】という考えも良く耳にしますが、筆者個人はこの考えには反対です。

不況で収入が大きく減る可能性もありますし、病気・けがなどでこれまで通りに働けなくなり、収入が大きく減る可能性もあります。

なので、もしものときの備えとして、1年分の生活費に相当する現金は銀行口座にキープしておくことをおすすめします。

ある程度の現金をキープしておくと、不況時に株価が急落した際に割安で株を買い増すチャンスが生まれることもあるあり、もしもの備えだけでなく、自分の資産を増やすうえでも効果的だと思います。

コメント